简介:01不通胀,是因为需求也下降了我们先看下几个主流经济体的CPI数据。首先是美国的(注意,10月份降到7.7了):其次是德国的:再看看英国的:然后东亚代表——韩国(我没找到图,大家能看懂就行):日本的cpi终于涨上来了,预计2022年全年在2.9之上:最后是我国的:对比上图的数据,大家基本可以得到以下信息:1)欧美的通胀基本徘徊在8%-10%;2)韩国在5%-6%;3)连万年通缩的日本,也在朝着3%...

我知道现在很多人想听好听的——世界都在通胀,风景这边独好。

我也看到各大平台上,说好听的话,流量都大得出奇。

我说,他们说的那些逻辑也不对呀,然后就被运营小朋友训了。

她说:「知道啥叫新媒体不?就是甭管什么逻辑对不对,大家爱看什么,你就给他看什么,就是对!哪个话题有热度,哪些观点有流量,就是大家爱看的,也就是你该写的。」

我心想,完了,「流量」的恐怖之处。

它可以同时操作创者和读者。

比如它想让大家都相信「人类的本质是复读机」,那它只需要让这句话有「流量」即可。

读者们看到这么多人都在说「人类的本质是复读机」,就真的信了,三人成虎嘛。

所以越是大数据统治的平台,越需要提防「流量」对你进行预期管理。

倒不是说要刻意跟「流量」唱反调,而是要时刻警醒——被它牵着鼻子走,绝没有好处。

因为资本市场最有价值的获利技巧,就在于「预期别人的预期」。

如果不想被拿捏预期,甚至想反向预期庄家的预期,并不是一定要和庄家拧着干。

而是要搞清楚各种事物背后的运行逻辑,用事实逻辑取代流量观点在大脑中的地位,智商就能重新回到高地。

这就是我们经常讲的,逻辑比观点更重要,方法论比结论更重要。

就拿通胀这个经济现象来说,物价上涨,意味着生活成本上涨,必然很难受。

但不通胀,却不见得就是「岁月静好」,就是一点问题都没有,其实说不定问题更严重。

有人表示不理解:「难道 CPI 蹭蹭往上涨,眼睁睁看着东西越来越贵,才是好事?不会吧?」

别急,搞清楚了背后的经济逻辑,就知道问题在哪儿了。

接下来我将会用通俗到 80 岁老太太都会看懂的语言,既让你了解通胀发生的底层逻辑,也让你掌握通过分析 CPI、PPI、社融等数据,来推演经济周期进程的方法。

01 不通胀,是因为需求也下降了

我们先看下几个主流经济体的 CPI 数据。

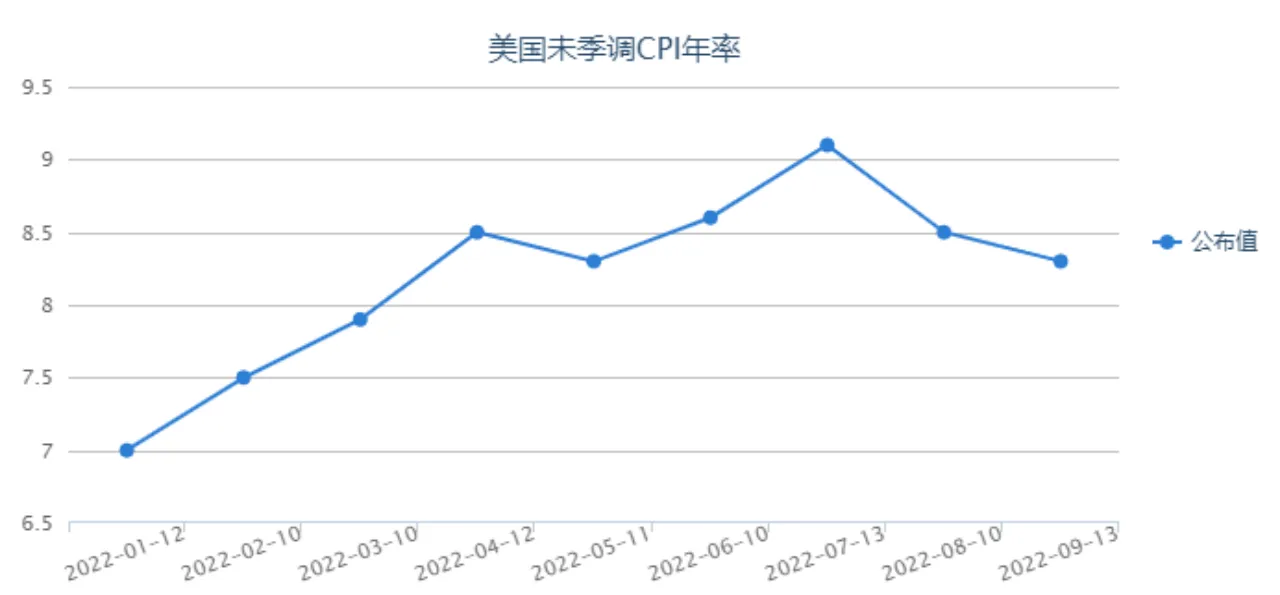

首先是美国的(注意,10 月份降到 7.7 了):

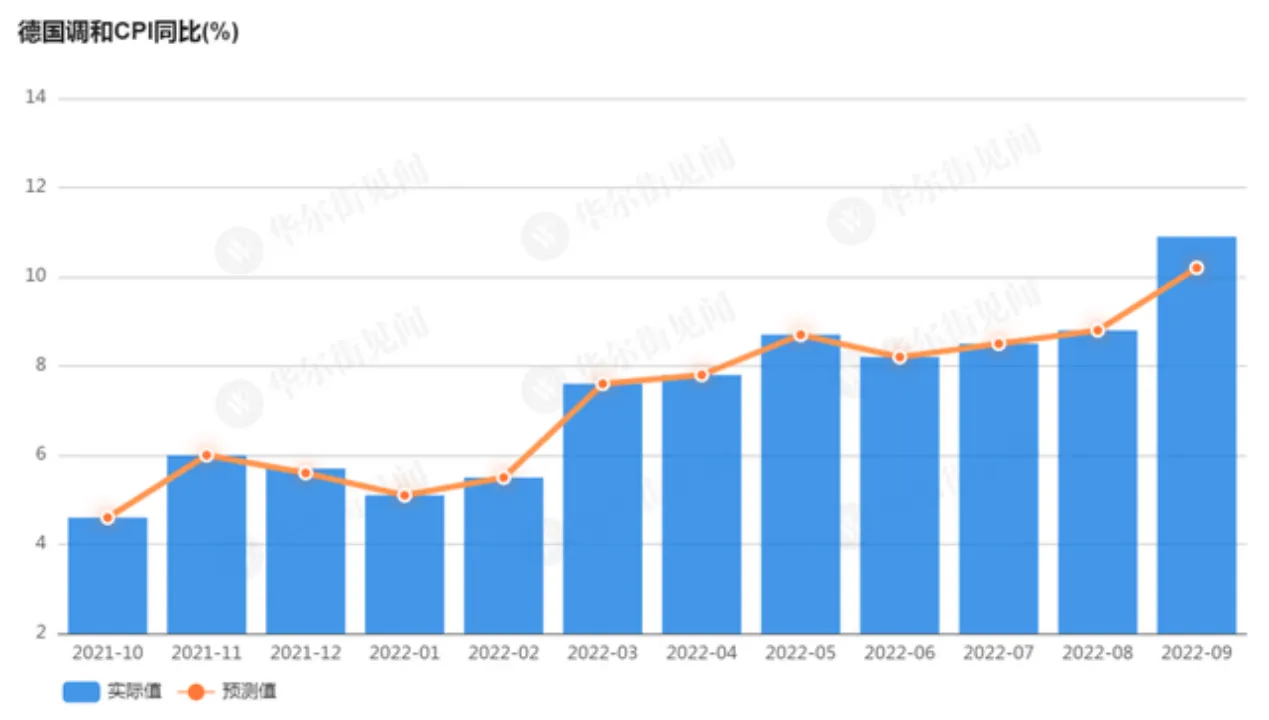

其次是德国的:

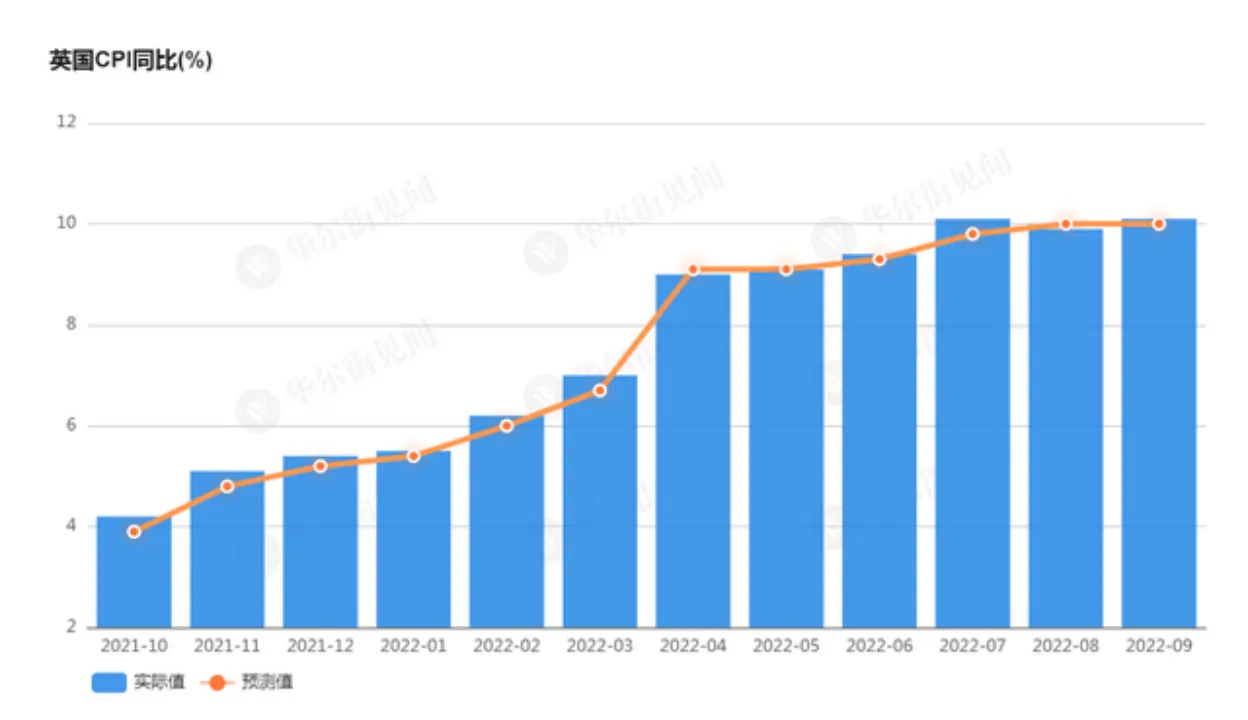

再看看英国的:

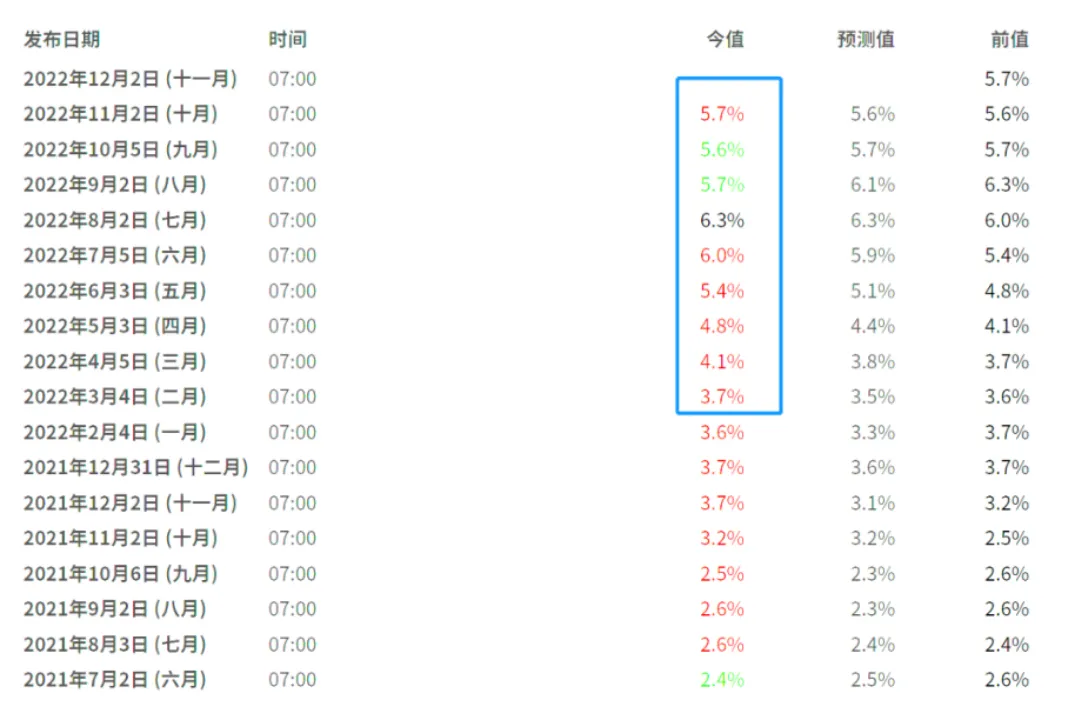

然后东亚代表——韩国(我没找到图,大家能看懂就行):

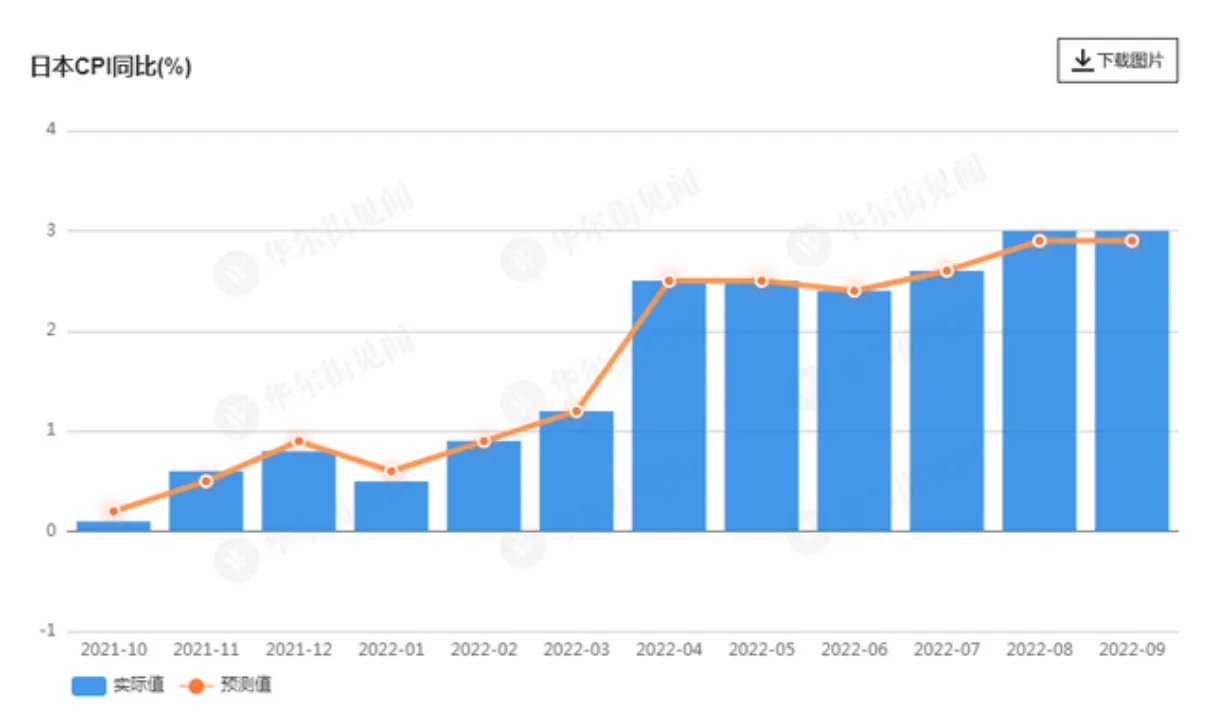

日本的 cpi 终于涨上来了,预计 2022 年全年在 2.9 之上:

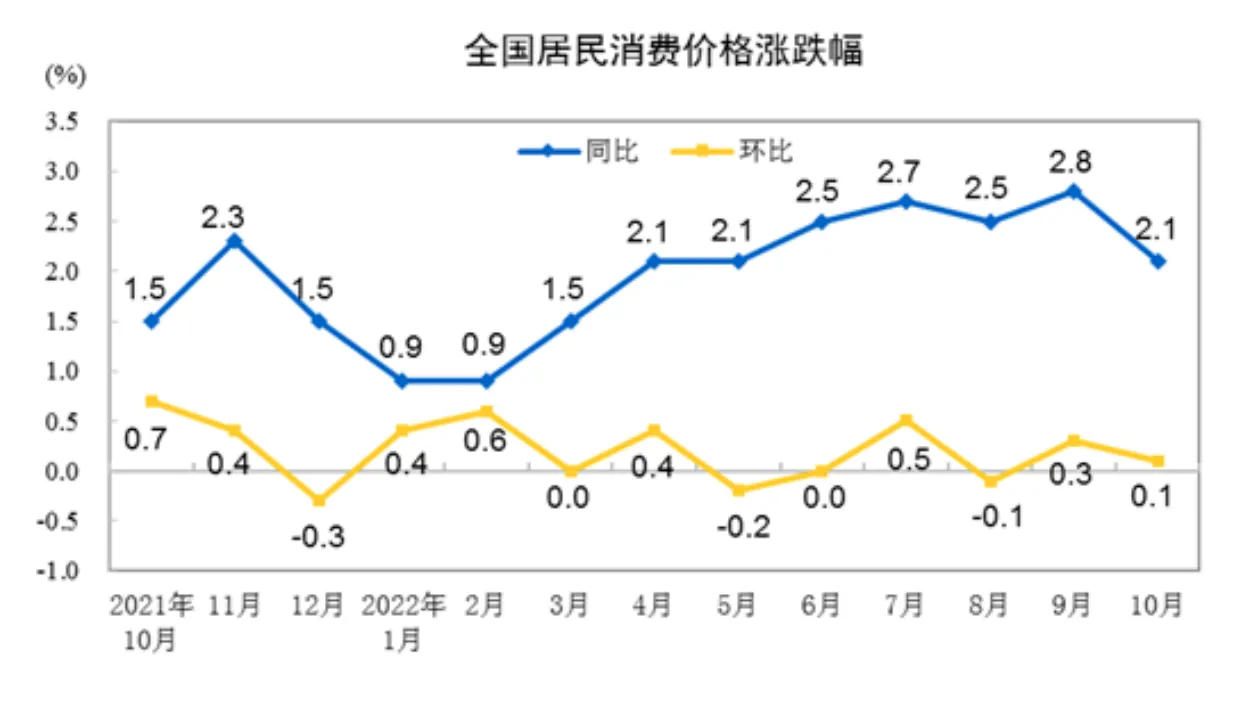

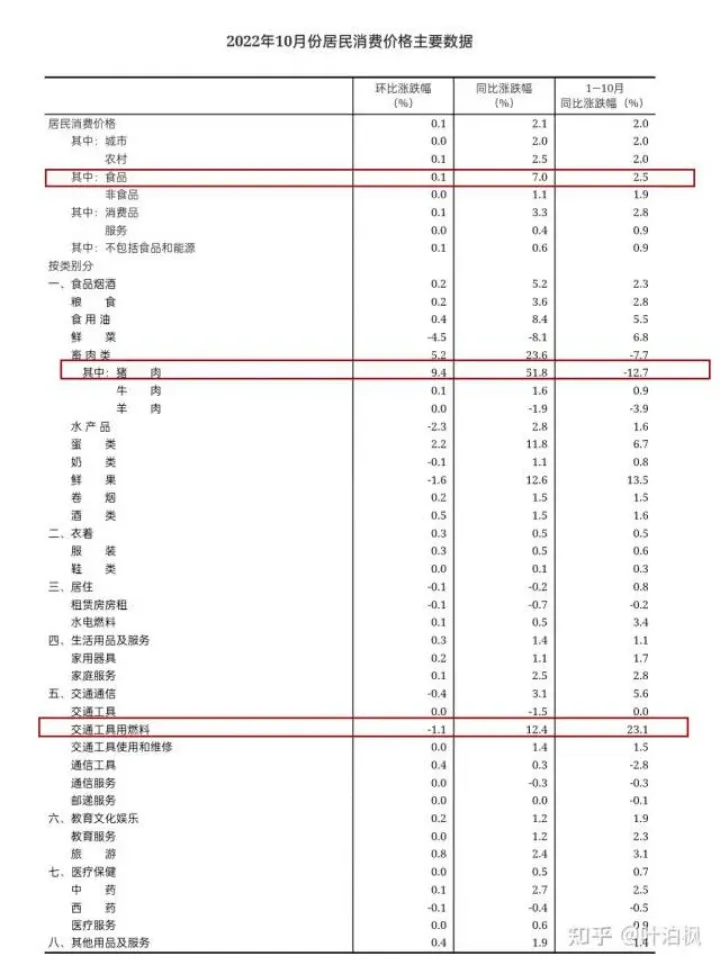

最后是我国的:

对比上图的数据,大家基本可以得到以下信息:

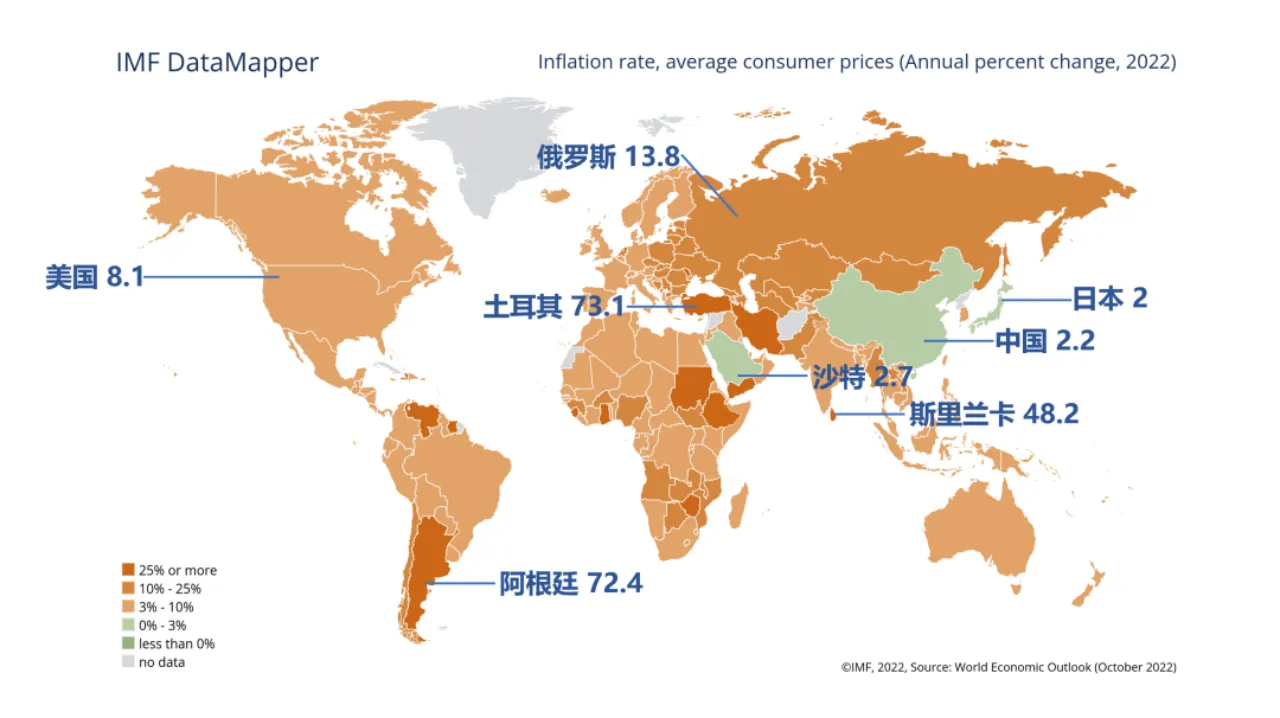

1)欧美的通胀基本徘徊在 8%-10%;

2)韩国在 5%-6%;

3)连万年通缩的日本,也在朝着 3%+迈进。

我们的 CPI 是 2.1%,这是个什么水平呢?

搁平时,这是个很喜人的水平,是标准得不能再标准的温和通胀。

所以光从数据上看,欧美等发达经济体现在正经历的通胀,不能说民不聊生,也可以说是水深火热。

唯独我们和少数几个国家,稳如老狗。

IMF 官网有一幅世界通胀地图:

ps:IMF 的数据和「华尔街见闻」的数据,略有差异,但不会影响判断,可暂不理会。

我看到这幅通胀地图的第一反应是——为什么?为什么国外一片通胀,而我们却似乎没有受到影响?

我们既是出口国,同时也是主要的原材料进口国,没道理原材料狂涨,而售价不涨,问题到底出在哪里?

在搞清楚这些问题之前,需要先搞清楚——通胀都是怎么形成的。

通胀的字面意思,是通货膨胀,也就是货币发多了,但商品没增多,于是水涨船高,商品涨价。

但普通人习惯性地认为物价上涨就是通胀,那么我们需要讨论的,就是物价上涨都是由哪些原因引起的。

1) 恶性通胀。

比如阿根廷、斯里兰卡所发生的通胀,其最典型的特征,就是这些国家的外债非常高,发生了国家级别的赖账,导致货币信用崩溃。

于是从国际投资者,到普通国民,所有人都不想要该国发行的纸币,都想赶紧换成其他货币,或者实物,结果就是物价飞涨,钱不如纸。

现在阿根廷那边吃顿饭,得带这么多钱:

是不是想起历史书上的那张图?

图上讲的是民国时期国统区物价飞涨,居民得带着一大捆钱去买米的故事,跟现在阿根廷、斯里兰卡、津巴布韦的状况是同一个性质,都是货币信用崩溃的恶果。

一般来说,恶性通胀属于严重经济危机的范畴。

跟在后面的,大多是社会动荡,政权更迭。

即使是土耳其这样的国家,看着似乎对恶性通胀免疫了,其实民众对埃尔多安的不满,已经体现在胎死腹中的政变和即将到来的选票政治上了。

2) 消费过热。

比如上世纪 80 年代的日本,因为信贷超级宽松,再加之日元升值,就出现过这种情况。

这种通胀体现为民众消费能力的快速扩张,市场需求快速上涨,导致了物价上涨。

其实 2017 年前后的我国,也短暂出现过消费过热。

A 股在 2017 年到 2019 年间,都有个风口叫「消费升级」,当时炒的就是涨价概念,只是没过多久就变成了「下沉」和「降级」。

这就是债务周期的固有特点——债务扩张带来的消费能力扩张,会带来「消费过热」,然而当还债周期到来,就势必要压缩消费。

但现在连「消费降级」都不提了,因为已经常态化了。

当一个人将胖未胖的时候,他还会对着镜子发愁:「这是要胖呀?」

然而当他胖成了习惯,也就不会再嚷嚷了。

3) 供给不足。

目前欧美等发达经济体所经历的通胀,就是这种情况,地缘战争使能源、粮食的供给出现短缺,从而引起物价上涨。

我们在 90 年代「市场改造」时期,也经历过因为产能不足供给短缺而造成的物价飞涨,当时叫「价格闯关」。

这种由供给不足带动通胀,和阿根廷、斯里兰卡那种因货币信用崩溃而造成的通胀,是有本质差别的。

比如你不会想要阿根廷、斯里兰卡等国的货币,但会想去争抢美元,对吧?

这就是对这种差别最好的解释。

欧元日元的汇率虽然也在下降,但却不是外债违约引起的,而是由资本流动引起的,这个差别也需要了然于胸。

总之,欧美的通胀是由供给不足引起的。

供给不足,供不应求,就会涨价,很合逻辑吧?

阿根廷、土耳其、斯里兰卡等国的通胀,肯定也受到了供给问题的影响,但最主要的原因,是外债违约导致的货币信用崩溃。

所以说通胀只是经济的一种表现形式,它背后的真实形态到底是个什么样子,还得往深里去扒一扒才能知道。

恶性通胀和消费过热这里就不扒了,以后会在其他章节专门去谈。

当前主要发达经济体和我们的情况,都距离恶性通胀太远,更是和消费过热八竿子也打不着。

发达国家作为主要消费国,我们作为主要原材料进口国,按理说,都会受到大宗商品涨价的影响,但为什么发达国家理所当然地发生了通胀,而我们却没有呢?

供给短缺,物价上涨,肯定是不好的局面。

但供给短缺,物价却不涨,这画风是不是也很诡异?

只能有一个解释——就是需求也下降了。

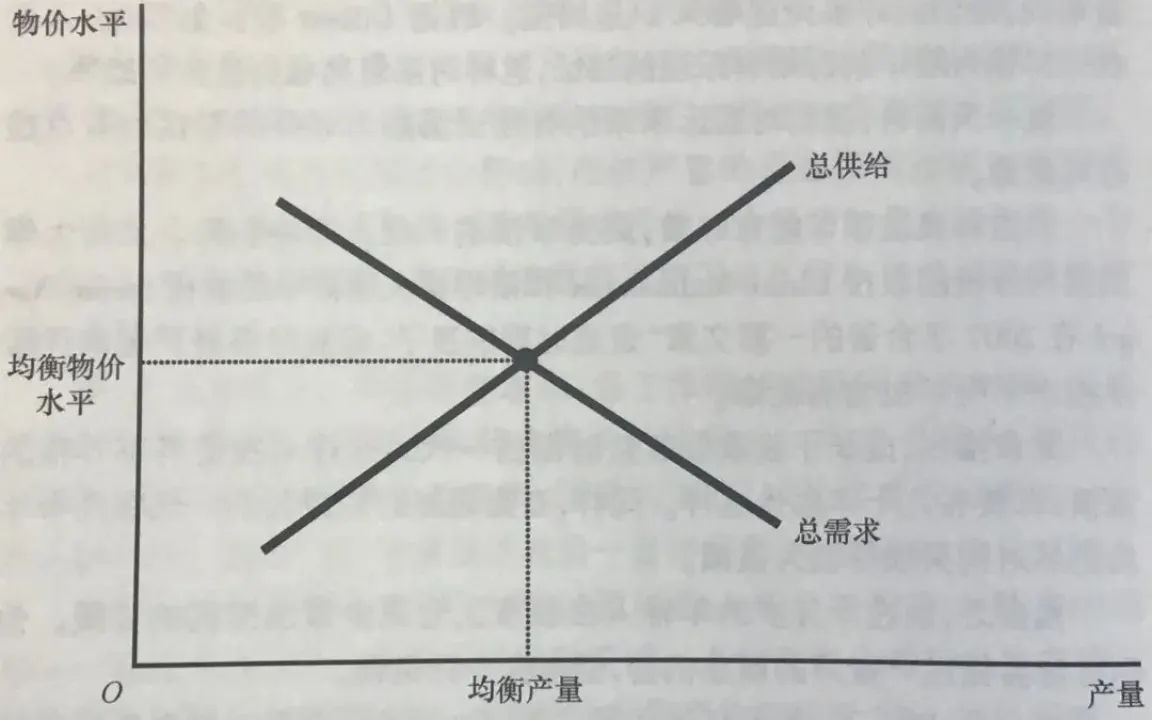

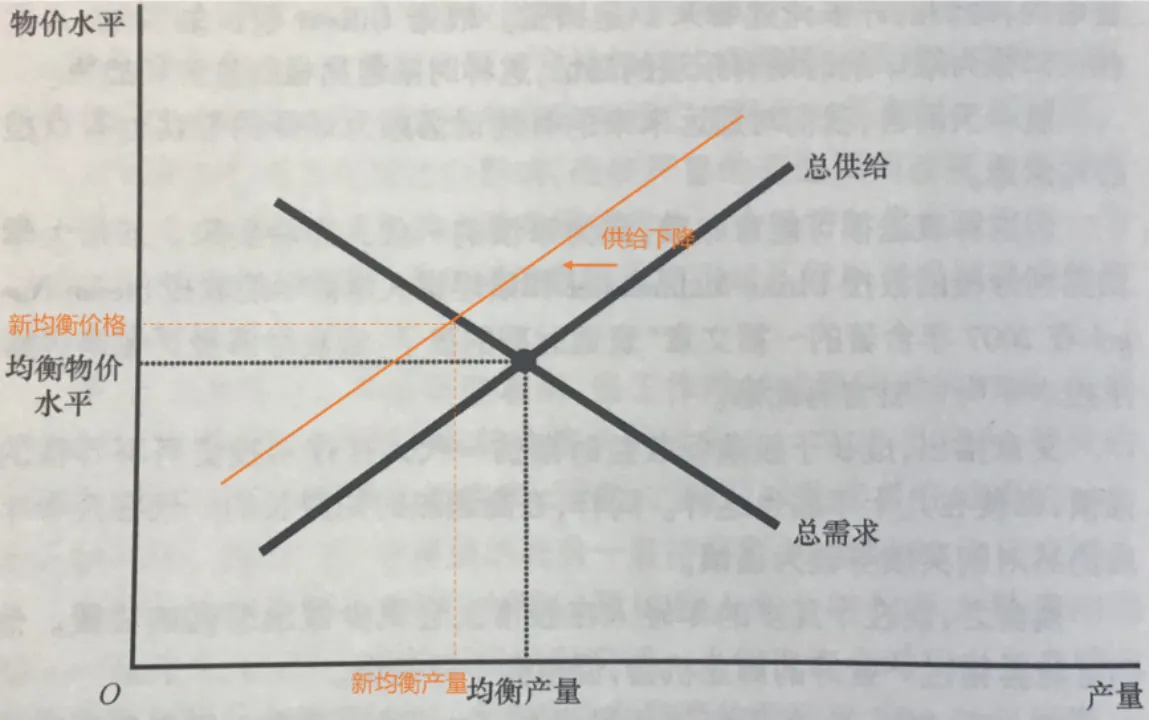

随便翻开一本经济学通识教材,经济学家们都会告诉你,市场的总供给和总需求始终会达成一个均衡状态:

上面这幅图在教材中经常出现,但很多人可能都懒得多看一眼,觉得太简单了,所以不会想到去使用这个「最简单」的分析工具。

这里我们就来理论联系实际一回——如果供给减少,意味着总供给曲线要向左移动,就会形成新的均衡价格:

新均衡价格在旧价格的上方,意味着物价上涨,也就是通胀。

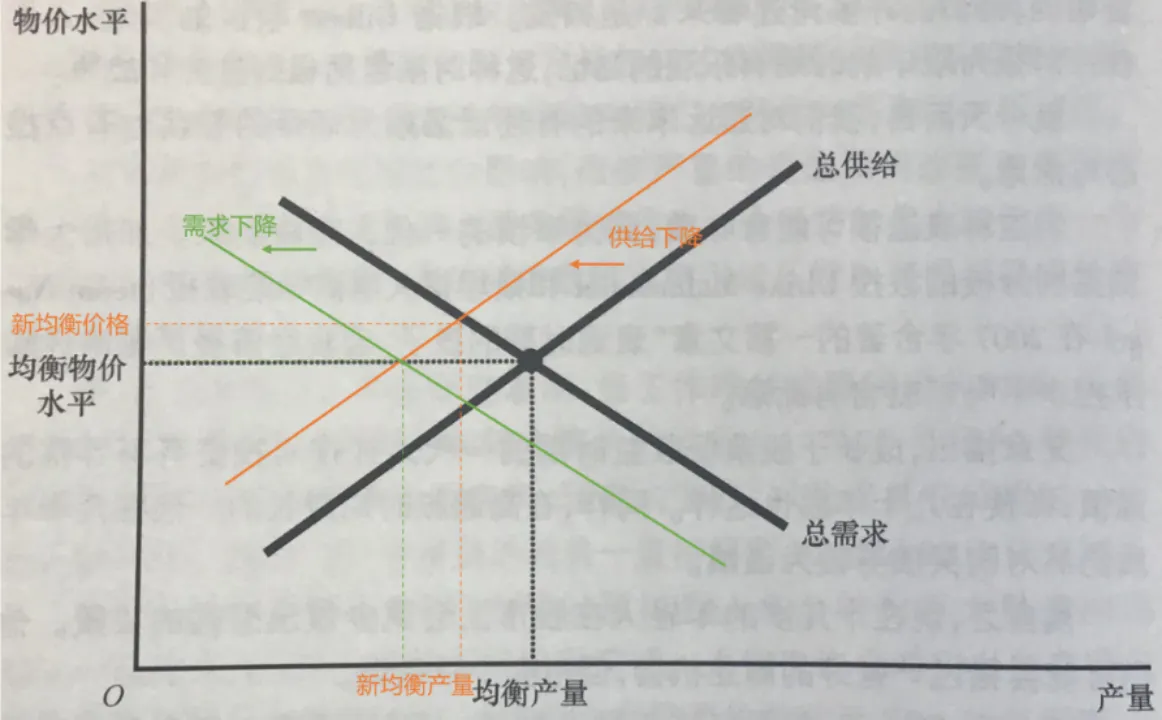

但若总需求也下降(需求曲线左移),情况就有所不同了:

这么一看,结论是不是很清晰了?

——我们之所以没有通胀,是因为我们的总需求下降了。

这就是说,在供给短缺的情况下,不通胀相对通胀,反而是坏事,因为通胀,说明总需求并未下降,大家的收入增长和良好预期都还在。

不通胀,却说明连总需求都下降了,通俗地说,就是你一涨价我就不买东西了,「低欲望」了,那价格还怎么涨上来呢?

以上正是我们所面临的情况。

2022 年 10 月,社会消费品零售总额同比下降了 0.5%,不是增速下降,而是总额下降,足以证明大家消费欲望不高。

而且今年的双 11 也不尽如人意,各大平台连一年一度的「战报」都消失了,这一现象也很能说明问题。

02 经济周期错位

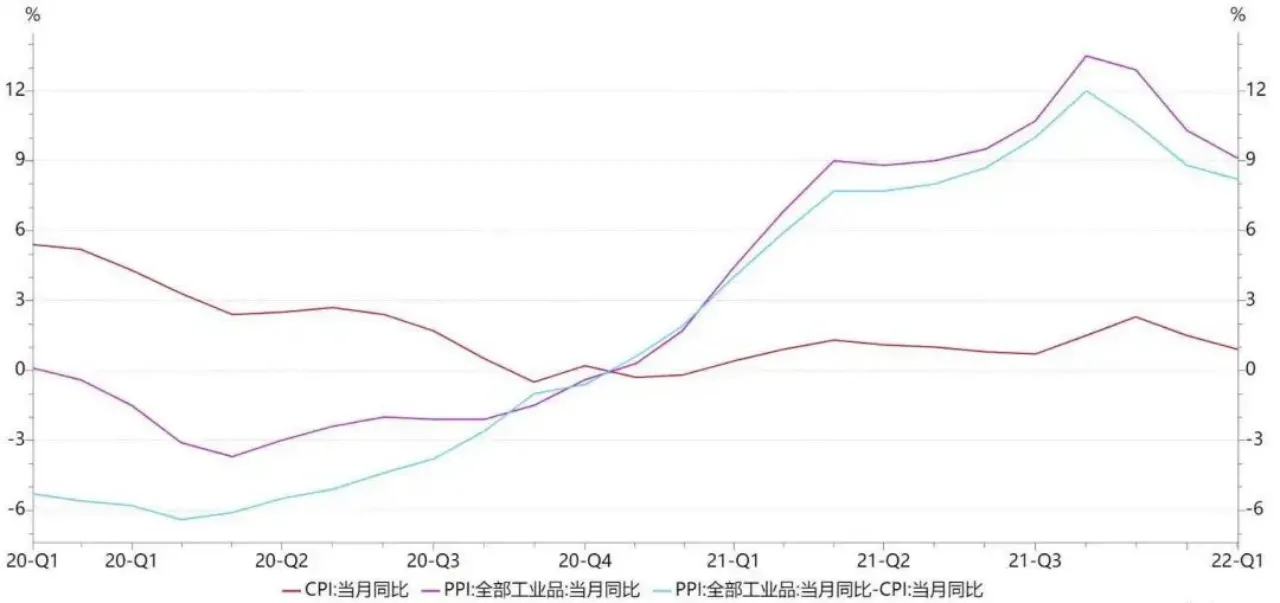

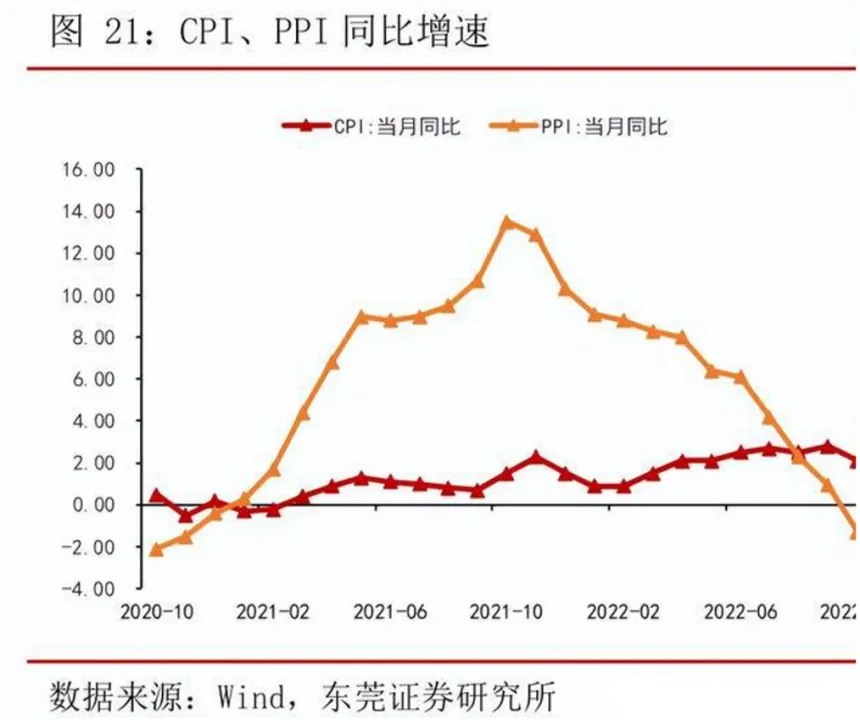

2021 年,我们的 PPI 一路飙升,一直到 2022 年上半年,都维持在高位:

PPI 高位,意味着企业的生产成本一直在涨,因为我们是主要的生产国,原材料、技术都需要进口,国外物价全面上涨,那我们这边企业的原材料成本就会上涨。

很多人看到 PPI 和 CPI 之间的巨大剪刀差,都会大胆预测——原材料涨价(PPI 高位)会逐渐传导到消费端,使 CPI 上涨。

因为企业的生产成本在涨,但售价却不涨,那么它岂不是生产得越多,就越吃亏?于是企业就会主动缩减产能,使供给下降,然后售价就会涨上来。

也就是说,我们趴在低位的 CPI,本该被 PPI 拽上来,我们应该也发生通胀才对,但事情的发展就是这么令人猝不及防——PPI 不仅没有把 CPI 拽上来,反而被 CPI 拽下去了:

因为企业无法通过提高售价来转移原材料涨价造成的成本上涨,只好通过其他方式,压缩生产成本,比如降低工人工资,或者裁员。

得,消费不振➜ 工资下降,失业上升➜ 人们对未来的预期走坏➜ 进一步压缩消费……

上述流程,就是「衰退螺旋」的重要特征。

即使平时不怎么关注经济的人,也都知道大萧条的历史,然后就被「经济危机=大萧条=饥饿+战争」的思维框架给限制住了。

其实经济危机,就是失业严重,也就是劳动力供给过剩,这是本质,饥饿和战争只是它最极端的表现形式。

有没有觉得很奇怪——劳动力怎么会过剩?难道不是多多益善么?

粮食会过剩,很好理解,比如吃 5 个馒头就饱了,那第 6 个就是过剩。

然而劳动力不是这个逻辑,如果只需要 5 个人蒸馒头,那么第 6 个人可以去倒马桶、抬轿子,或者吹拉弹唱……无论怎么发挥想象力,劳动力都不应该过剩,因为社会始终需要更多的人来创造价值。

不该发生的事,却发生了,不就是危机状态么?

比如一边是卖不出去要倒掉的牛奶,另一边是饥肠辘辘的人群;一边是 35 岁失业和毕业即失业的待业青年,另一边是延迟退休和 996 卷命。

经济危机就是一边供给过剩,另一边又需求不足。

当前的社融数据,也证实了衰退的通缩形态:

10 月份新增社会融资 9079 亿,同比少增 7097 亿元。

其中,居民部门贷款同比少增 4827 亿元,说明居民消费意愿与购房需求较弱。

特别是居民中长期贷款,今年 10 月只有 332 亿的增长,而去年同期是 4221 亿,降幅惊人。

社融反应了市场主体对信贷的需求,社融低迷意味着大家借贷的兴致不高,通俗地说,就是不想加杠杆了。

房价涨了这么多年,通胀经济也搞了这么多年,大家或多或少都听到过 「负债经济」的说法——通胀行情下,越欠债,越占便宜,因为通胀会稀释债务。

比如卖包子的老王问你借了 10000 块,约定年利率 5%,一年后他需还你 10500。

老王每卖出 1 个包子能挣 1 块,那他需要卖出 10500 个包子,才能偿还债务。

如果通胀到来,老王的包子涨价了,每卖出一个能挣 1.5 块,那么他只需要卖出 7000 个包子,就可以还债,相当于他从这笔债务中赚了 3500 个包子的利润。

这就是负债经济的神奇之处——通胀会使实际利率变成负的,欠的债越多,反而越赚。

所以通胀周期,大家都是往死里加杠杆。

通缩的情况则恰恰相反,欠债越多就越倒霉,因为钱会越来越难挣。

比如老王现在每卖一个包子,只能挣 0.8 块了,那他就需要卖出 13125 个包子,才能还债,相当于亏了 2625 个包子的利润。

这是因为通缩状态下,实际利率比账面利率要高得多,举债非常不明智。

大家的行为是不会说谎的——不去借债,肯定是因为借债会吃亏。

借债之所以吃亏,就是因为实际上已经发生了通缩。

通缩不见得就是物价下跌,在金融资本时代,它最主要的表现是信用收缩。

比如你身边欠钱不还的朋友越来越多,你肯定不敢把钱借出去了嘛,理财暴雷的也越来越多,你就会越来越谨慎,从而只敢存银行,或者买国债。

这时候就会出现一种诡异的情况——很多人收入下降,觉得钱越来越难挣,而银行的存款却大幅上涨——市场上没钱,钱都堆在银行。

这种情况体现在银行的报告中,就是存贷差持续扩大,即存款变多,贷款变少,银行的利润不就越来越少么?

这是因为,需要借债的,银行不敢贷,鬼知道会不会变成烂账。

银行敢贷的,他又要问一句——我借了钱用来干嘛呢?

扩大生产?拜托,库存已经堆不下了,根本卖不出去嘛。

呐~这个,就叫信用收缩!

信用就是货币,信用收缩就是通货紧缩。

有人说通胀率还有 2%,所以不算通缩。

如果用任泽平的话讲,拿掉猪肉和汽油,就是通缩!

当然了,他当年说这个话,是为了怂恿决策部门开闸放水,搞逆周期调节。

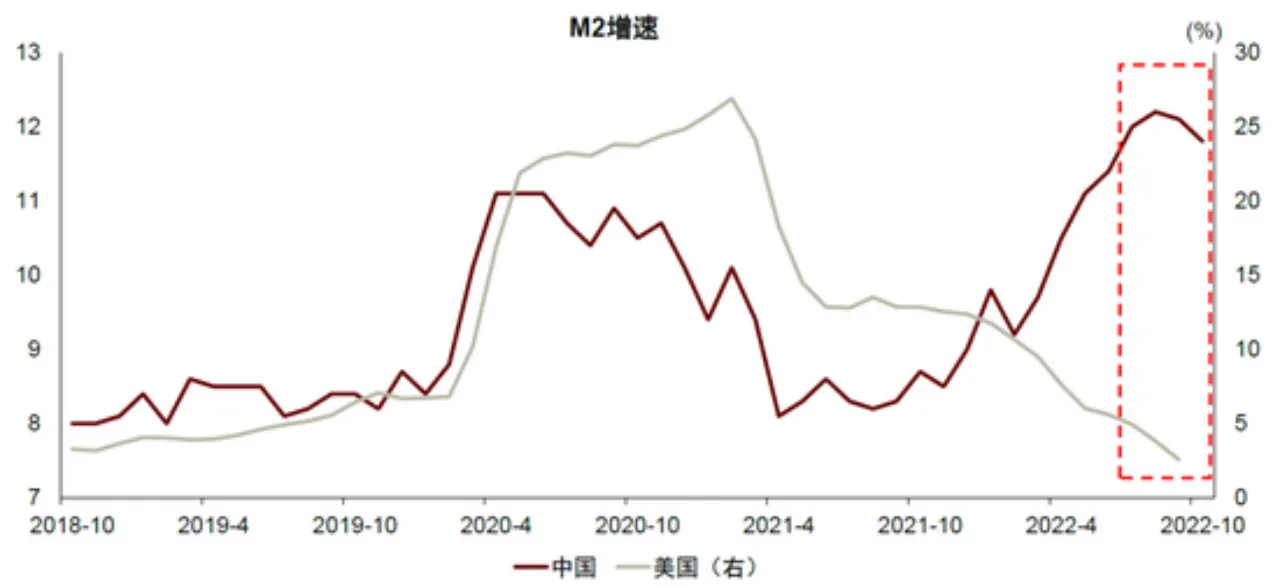

那现在是不是又要放水了呢?最近几个月的 M2 增速虽然不及预期,但依然很高啊?

虽然 M2 增速很高,我认为没有水放出来。

首先,现在的这个局面,就是过去持续放水造成的。

因为放水的本质,是债务扩张,固然刺激了需求,催生了通胀,但也使经济不可避免地走入了债务周期——有借债周期,就一定有还债周期。

到了还债周期,人们就必须减少开支,也就是现在的这个情况,大家都不消费,那商店的生意还怎么做?工厂生产了卖给谁?

那还有必要融资搞扩张么?于是社融低迷。

其次,M2 增速在高位,说明债务还在累积,但显然已经失去了刺激经济的作用,这就是通俗意义上的「流动性陷阱」。

财政发债把 M2 增速推到高位,但是这些钱很快又流回银行,变成了存款,而不是被拿去投资和消费。

所以这时的 M2,跟三年前的 M2,所起到的作用,已不可同日而语。

以前 M2 增速一拉,就说明货币高度宽松,股市楼市都要涨。

而现在 M2 增速高位,但社融低迷,就只能说明——货币刺激正在失效。

我们经常说「经济不是钱,而是钱的流动」,用在这里,最为合适。

经济的本质是交易,经济机器就是由无数个交易构成的,如何判断这台机器是否健康呢?

看交易就行。

交易越频繁,越流畅,摩擦越小,经济机器就越健康。

交易频繁,意味着人们的需求在被充分满足,也意味着生产在增加,创新在持续……这不就是一派欣欣向荣的景象么?

货币是交易的媒介,货币流动速度越快,就说明交易越流畅,经济也越繁荣。

根据费雪公式:MV=PT,

其中:M 是货币量,V 是流速,P 是价格,T 是商品总量。

你涨价我就不买的意思是——P 一旦增涨,T 就下降。

但是原材料在通胀,对于工厂来说,越生产越亏,所以 T 的总量其实是下降的,

这时候你 M2 的增速高位,能说明什么呢?

只能说明 V 在降低。

也就是货币流速低,即市场处于压抑状态,需求端陷入衰退。

以上,分别从不通胀的底层逻辑,以及社融数据所反映出的经济现象,交叉应证了经济正在陷入衰退的事实。

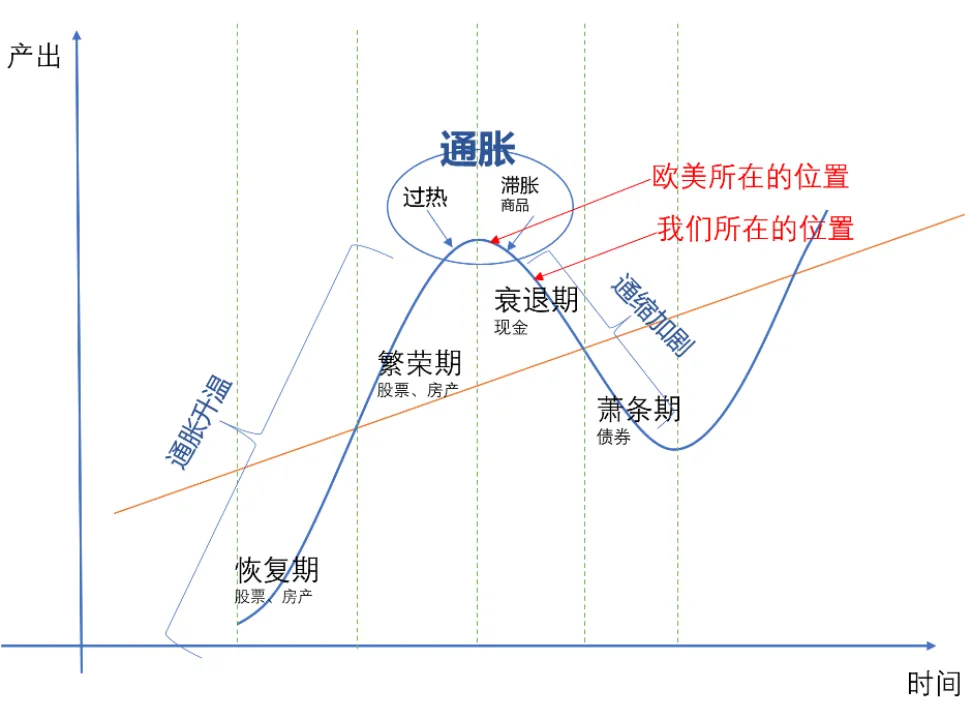

但我们却无需因此而感到忧心忡忡,因为「衰退」并不意味着我们的经济前景比欧美更糟糕,只是大家的经济周期发生了错位而已。

具体地说,是我们的经济周期比他们的进程更快。

欧美现在为了治理通胀,需要加息。

加息会进一步紧缩流动性,使债务风险暴露,然后爆发信用危机,使投资和消费走衰。

接着各国又会把利息降下来,去刺激增长。

呐~这才是一个完整的经济周期。

上图所示的,是客观的经济规律,不以人的意志为转移,只要你搞债务经济,就必须遵守。

需要注意的是:

1) 上图所示的是长周期逻辑,持续时长约为 75-100 年。

现实中很少有人能关注到如此长时间的变化,而会被短周期(5-7 年)中起起伏伏的货币现象所迷惑;

2) 上图所示的是经济的基本面逻辑,然而在短周期中,基本面逻辑时常要让位于风险逻辑、资金逻辑和情绪逻辑。

举个例子,在衰退周期房价本应该持续下跌,但却会因为货币现象而短暂回血,从而忽悠到一些人去抄底。

有人说:「我们并没有经历过「通胀➜加息➜紧缩」的过程呀,怎么会直接快进到「衰退」环节呢?」

加息只是手段,其目的是为了给激进的「实际通胀」刹车。

刹车的本质,是紧缩货币的流动,具体的手段有两种,提高货币使用成本(加息)是一种,而减少货币的流通量,则是另一种。

其实我们是发生过通胀的,只不过它的形式,是资产通胀,而不是消费通胀。

由于资产通胀不会统计在 CPI 里,所以很多人直觉上认为没有通胀。

有些人认为资产通胀会产生财富效应,促进消费,比如股票涨了,你会觉得自己更有钱了,从而变得花钱大手大脚。

然而楼市的情况则完全不同,它不论是上涨还是下跌,对消费都是压制状态。

当它上涨的时候,人们为了攒首付、还房贷,必须压缩消费。

当它下跌的时候,则是人们预期走坏的时候,大家觉得自己的财富在缩水,从而变得保守消费。

资产通胀时期,CPI 虽然很温和,但实际利率是负的,也就是说,真实通胀其实很高。

后来我们压制通胀的方式,不是增加货币成本(加息),而是减少货币流通的量,也就是著名的三道红线。

所以其实我们是经历过「通胀➜加息➜紧缩」的过程而走到现在的,只是这个过程和欧美的情况有所不同罢了。

欧美现在还在加息阶段,吸收加息的代价后,他们就会转向衰退,届时就会需求下降。

这对我们的影响,体现为出口下降,失业加剧。

可以想象,那时候我们的 CPI 可能会跌成负的,衰退将更加明显。

理解了欧美经济和我们的周期错位,也就能理解为什么他们加息而我们降息了。

直观地讲,他们加息是为了治理通胀,我们没有通胀,所以不用加息。

不用加息和不能加息,完全是两个概念。

因为美联储加息,会扩大与新兴国之间的利差,从而吸引美元回流。

一方面引起新兴国的债务紧缩而加速债务危机,另一方面会使新兴国的汇率下跌。

国家之间的竞争,资本争夺是非常重要的一环,特别是衰退周期,大家都需要资金流入,那为什么新兴国不提高利率硬刚一把呢?

因为不能。

「债务-货币」循环所驱动的经济,是怎么运行的?

左手发债,右手印钞,增加市场流动性,对吧?

但这种「左脚踩右脚」的方式,都是有一个临界点,不可能一直飞到天上,否则的话,斯里兰卡那种无限印钞的方式也不会搞成经济危机了。

宏观债务临界点就是——债务*利率<GDP 新增部分

你要扩张债务,就必须要降低利率,否则就意味着 GDP 新增的部分,要用来偿还利息,那么劳动者的收入就会下降,失业就会上升。

失业上升,民间债务风险也会暴露。

所以为什么新兴国不能加息?

一方面,现在失业已经很严重了,越加息越严重。

另一方面,房产泡沫岌岌可危,各大开发商不能说是命悬一线,只能说是名存实亡,居民负债也已经到了极限,断供违约成指数级增长……

这时你一加息,他们崩得更快。

以上,不能加息,是因为债务扩张到达了极限。

以前,只要还有债务扩张的空间,就都用来刺激房地产了,可结果呢?是更加脱实向虚的产业结构,更加危险的泡沫,和更加悲观的年轻人……

现在债务空间用尽,意味着接下来必须要打起精神,去面对衰退和「流动性陷阱」。

一般来说,衰退需要宽松低息的货币环境,以刺激增长。

但「流动性陷阱」意味着传统的发币渠道已经失效了,发再多钱,也只能起到扩大贫富差距的效果。

因为这些钱既不是被拿去投资增加就业,也不是被拿去消费提升货币流通效率,而是流回银行被存起来。

所谓的「日本化」,就是这个样子。

所以这种情况下传统的路径依赖失效了,必须要改革经济结构,积极改善分配方式,对资产征税,对劳动补贴,推进共同富裕。

我们的经济周期走在欧美前面,相应的,我们也会更早地碰上调整收入分配的契机,率先启动新的增长周期,这是一着先手。

总结:

1)供给短缺的情况下,别人通胀,你不通胀,很可能是因为你的需求也下降了;

2)和欧美等发达经济体相比,新兴国在经济周期上产生了错位;

3)按照经济周期的一般流程,未来欧美国家也会走向衰退;

4)他们一衰退,外部需求就下降,使出口国进一步衰退;

5)新兴国不能加息,是因为债务空间已经用尽,高企的债务风险需要温和宽松的低利率环境;

6)然而「流动性陷阱」又使货币刺激失效。

经济问题必须要重视起来了,必须要建立起忧患意识,打起精神,相信胜利一定属于我们。

备案号:YXX1gezZjjnt4wal0oUPRzk

编辑于 2022-11-28 15:13 · 禁止转载