简介:01历史上第一次著名的房地产泡沫发生于1920-1926年的美国佛罗里达。这次危机让大名鼎鼎的麦当劳教父雷·克洛克亏得底儿掉,也让《股票大作手》的作者——股神利弗莫尔损失惨重。还得从第一次世界大战说起。其实一战前,美国就已经是世界工厂了。1913年,其工业产值占到了全世界的三分之一还多,并超过了其他工业强国——英、法、德、日的总和。第一次世界大战又给它催化了一下,美国在前期获得了大量战争订单,后期...

我把历史上值得大家了解的 5 次房产泡沫做了一个简略的串讲。再回头审视一遍那些已经发生过的危机,你会发现,其产生的规律,大体是相同的。

哈特和罗格夫写了一本书,叫《这次不一样》,讲的是 800 年的历史长河中,发生过无数次金融危机,每次人们都一厢情愿地认为「这次不一样」,但事实上,每次都有相似相同的地方。

宇宙第一房企某大,事实上已经是暴雷了。

内部融资是最后一道防线,如果连员工的钱都不能保证安全,他们还能融到钱就有鬼了。对于房企这种大规模「玩钱」的企业来说,信用破产,约等于事实破产。

而且,信任危机就像多米诺,是链式反应,一炸炸一片。

好比小黄车出事的时候,你觉得摩拜也会出事;蛋壳暴雷的时候,你看着自如也挺像渣男。

某大有问题,你难道不觉得三道红线全中的某创、某地也有雷在等着爆么?

就算没有雷,但人们觉得他有雷,在投资和消费上趋于保守,他的现金流也会越来越窄……然后就真的有雷了。

某大的子弹飞了不一会儿,地产 50 强的某力就应声而爆了,他们的张大董事长没给交代就退了一个公募的群,把人家公募直接炸成了公墓……

幼儿园化一下:公募指公募债,就是字面意思——公开募集的债,也就是说真正承担损失的,是公众投资人。

具体走向如何,暂时不便往深了讨论,还是让子弹再飞一会儿。咱们先来看看历史上的房产泡沫都是咋回事,涨了知识之后,再去看眼下发生的事,就会清晰很多。

类似的话题,任泽平的团队在 2016 年写过,数据非常详实,就是太干太硬了,看着眼花。我的强项就是把复杂的经济问题,用人话和大家聊,你可以在看过我这篇文章之后,再去啃任泽平的雄文,一定会更有收获。(见:方正证券研报《房地产周期研究之八:全球历次房地产泡沫》)

我们说历史上的房产泡沫,最值得讲的,有 5 次:

ps:如果这次某大墙倒众人推,成为「雷曼时刻」,那么未来的历史,就有 6 次可讲了。

1)1920-1926,美国佛罗里达房产泡沫

2)1987-1992,日本房地产泡沫

3)1988-1993,海南房产泡沫

4)1997 年,亚洲金融风暴,香港房产泡沫

5)2008 年,美国次贷危机

虽然时代不同,国别不同,但仔细看就会发现,泡沫危机发生的规律,大体相同,大家可以边读历史,边对比我们正在经历的事,再去思考未来会发生什么……

有人可能要问,一般讲金融危机,都是从郁金香泡沫、南海泡沫说起,我这直接从一战后的美国佛罗里达开始讲,是什么道理?

不是说大城市的房价一直都很贵么?长安,唐朝时就「居大不易」,不是吗?一战前难道没有过房产泡沫?

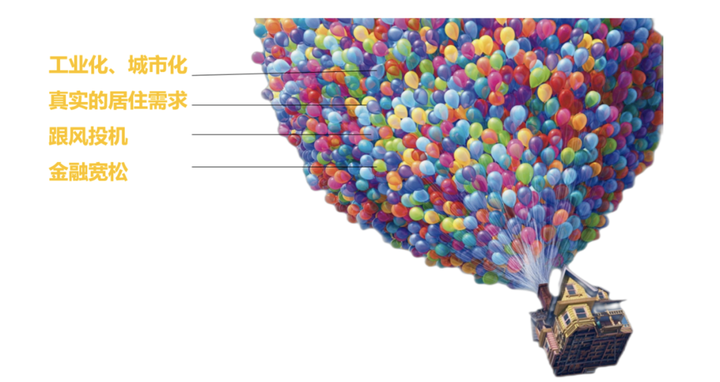

我们说,房地产要形成泡沫,离不开两个过程:工业化和金融化。

工业化要求人口聚集,于是就有了城市化。

城市化逐渐深入,居住用地才会变得稀缺,才有涨价的空间。

封建小农时代,稀缺的是农业用地,王朝末期,所谓的土地兼并,讲的也都是生产用地的兼并,而非居住用地。

但真正发挥威力让房地产牛得飞起的,是信贷。

马克思曾曰过,如果等攒够钱再修铁路,那地球上到现在也没有一条铁路。

这句话放在所有的基建领域都很合适,如果等攒够钱再修高楼大厦,那到现在也不会有高楼大厦……信贷就是这么牛逼,它可以把人们未来几十年的收入,一股脑全提现出来,然后投入到基建中。

基建的完善,又产生土地溢价,让房价上涨:

上涨的房价,又能创造出更大规模的信贷……如此形成一个积极循环。

大规模工业化、城市化、金融化,是一战后,汽车工业、电气工业进入爆发期才开始的,所以房地产泡沫是近现代才有的产物。

01

历史上第一次著名的房地产泡沫发生于 1920 -1926 年的美国佛罗里达。

这次危机让大名鼎鼎的麦当劳教父雷·克洛克亏得底儿掉,也让《股票大作手》的作者——股神利弗莫尔损失惨重。

还得从第一次世界大战说起。

其实一战前,美国就已经是世界工厂了 。1913 年,其工业产值占到了全世界的三分之一还多,并超过了其他工业强国——英、法、德、日的总和。

第一次世界大战又给它催化了一下,美国在前期获得了大量战争订单,后期则直接下场摘桃,大赚了一笔。

欧洲就惨淡多了,不仅工业被打成了废墟,人才和资本还大量地往美国跑……

在人类历史中,战争肯定是不幸中的最不幸,但每次战争之后,经济都会迅速开启一段高增长。这是因为战争既打烂了工业,出清了过剩产能,也打烂了旧体制,使社会获得重新分配,赋予了更强的流动性。

其次就是在战争中发展起来的军事科技投入到民用,充当了新的经济动能,一战后的汽车时代;二战后的电子时代;冷战后的互联网时代,都是这么来的。

第一次世界大战之后,大发战争财的美国,轰轰烈烈地搞起了汽车工业,形势不是小好,是大好。

当时的美国总统叫柯立芝,所以这段经济大爆发时期,被称为柯立芝繁荣。

经济好了,人们有钱了,家家户户都开上小汽车了,会怎样?

会激生奢侈消费,利好旅游业!

在美国待过的朋友都知道,新英格兰和五大湖那块,经济虽然不错,但是冬天冷得一逼。而南边的佛罗里达,就跟中国的海南岛似的,温暖湿润,拥有漂亮的海滩,是冬季度假胜地。

眼光敏锐的投资客立马就嗅到了商机,开始到佛罗里达大举买地,尤其是迈阿密以北的棕榈滩,土豪云集。

美国政府又及时给这些土豪送来了温暖——不光各种减税,金融上也给予便利,连续颁布了《联邦储备法·修正案》及《麦克法登法案》,鼓励银行发放房地产相关的贷款。

于是佛罗里达的房价开始一路飙升,棕榈滩更是 2 年 5 倍。

眼见着炒房的都发财了,随后,羊群效应发作,一时间,无数投机客冲向佛罗里达,不出意外,其中混迹着大量的中介和骗子,比如查尔斯·庞兹。

不错,就是那个「庞氏骗局」的庞氏本庞。

这要是不出事,那世上就没有鬼了。

1926 年 9 月,一场飓风袭击了佛罗里达,13000 座房屋被海啸摧毁,415 人丧生。

疯狂炒房人们突然就悟了——原来飓风、海啸,轻易就能将价值数十万美元的资产摧毁,屯那么多身外之物,又有何用?于是土豪们纷纷抛出手中的房产,房价急跌。

投机市场,通常为两种情绪所主导:贪婪 or 恐惧。

泡沫上半场,贪婪占主导,买盘多,卖盘少,大家想的都是「现在不买,以后就更买不起了」;

泡沫走到后半场,恐惧占主导,卖盘多,买盘少,大家想的都是「跑得越晚,死得越惨」。越跌就越没人买;越没人买,急于脱手的人,就越有降价动机……

在恐慌情绪的主导下,迈阿密的房产交易量从 1925 年的 10.7 亿美元,急剧萎缩至 1926 年的 1.4 亿美元。

这里有一个略反常识的知识点:经常有网友认为「冻结交易,就可以维持房价横盘」,是不是这样呢?

由于大家买房的资金= 首付+房贷,所以房子是天然的高杠杆资产。而杠杆资金是有成本的,只有在房价涨幅超过杠杆成本时,你的房子才是资产,否则它就是负债。

当房价处于下跌预期当中,即使冻结交易,你该支付的杠杆成本还是得支付:

房产泡沫的崩溃,都是从投机者的现金流崩溃开始的,交易量减少、流动性减少,意味着投机者变现的机会减少,那么他就只会崩溃得更快!

比如某大,现金流危急,想打折卖房,不是被地方约谈,就是大家不再信他;想打折卖股,也没人敢要。

资产没法变现,现金流就会进一步收窄,市值快速跌到只剩零头的零头。

与之形成鲜明对比的是万达,但因为市场还有流动性,它得以变卖资产,一定程度上甩掉了债务包袱。

所以当市场整体预期向下的时候,限制交易,并不会有房价横盘的效果,只会让债务链条崩溃得更快。

PS:限制交易有没有好处呢?有,就是把炒房客捂在锅里,减少刚需族的损失。

崩溃到来的时候,最惨的还是高位接盘且加了高杠杆的人。金融收缩,一定会冲击实体,导致收入下降,失业上升,很快就会有人房贷还不上,而且房子即使打折也卖不出去,就只能选择破产……

在 1926 年的佛罗里达房产泡沫中,无数破产的炒房客或自杀或发疯,或沦为乞丐,前文提到麦当劳教父雷·克洛克和股神利弗莫尔,都在这场危机中亏得窜稀,可见泡沫之中,即使是巨佬,也躲不过收割。

房产泡沫引发的债务危机,经过银行,传递到实体领域,导致失业率攀升,民族民粹主义抬头,然后美国 zf 就开始搞关税战。

1927 年,美国开始对进口产品加征关税。

1929 年,各国对美国加征报复性关税,导致美国出口腰斩,进而引发股市崩盘,最终酿成 1929-1933 大萧条。之后的事情,大家历史书上都学过……

02

前面不是说佛罗里达在美国的行情很像中国的海南么,巧了,海南历史上也发生过严重的房产泡沫。

李稻葵曾讲,改开 40 年,我国从未发生过金融危机。这话其实不太对,实际上,1984 - 1998 年间,大事频发,很多人可能不知道,广西北海,曾经被称为「中国泡沫经济博物馆」。

而北海,也只是被海南的房产泡沫溅到了而已。

我国现在的房地产大亨中,一多半,都在海南淘过金,比如冯仑、潘石屹、任志强、王石等,这些获得时代财富密码的人,被称为「92 系」,指的是在 1992 年的炒房大潮中,掘到人生第一桶金的弄潮儿。

故事讲到这里,很多人都会有一个疑问,为什么是海南,而不是上海、北京,又或是开放最早的深圳?

原因有很多,最主要的是两个:

一是当时国际形势风云突变,苏联阵营全面败退,经济上普遍萧条,居民生活困苦不堪,居安思危,亟需探索出新的道路,当时的海南,工业底子薄,就跟白纸似的,很适合做新经济的实验场。

二是海南的行情和台湾很像,台岛面积 3.58 万平方公里,海岛 3.54 万,台湾原住民是高山族,海南是黎族……所以搞好海南,对于统一大业很有示范价值。

当时是说要用 20 年的时间,让海南赶上湾湾。结果如何呢?

去年,台岛全省的名义 GDP 折合人民币是 4.62 万亿。

海南只有 0.53 万亿。

再对比下常住人口和海南差不多的长沙市,(长沙为 1004 万,海南为 1008 万),GDP 为 1.2 万亿。

当年为了把海南建成最大的特区,中央给了比深圳还「特」的政策,为什么没搞好?

就坏在一个「炒」字上。

1988 年,海南脱离广东的行政序列,独立建省。可搞建设需要钱,哪来呢?

参考深圳经验,卖地,建开发区,承包商负责区内基建和招商,政府负责整体基建……

大 V 九边说 1994 年的分税制改革,是我国地产红利元年,我觉得还要往前算,真正的元年应该是颁布《关于全面推进城镇住房制度改革的意见》的 1991 年,因为这一年明确了房地产的市场化发展方向,自此之后,炒房大幕从海南拉开。

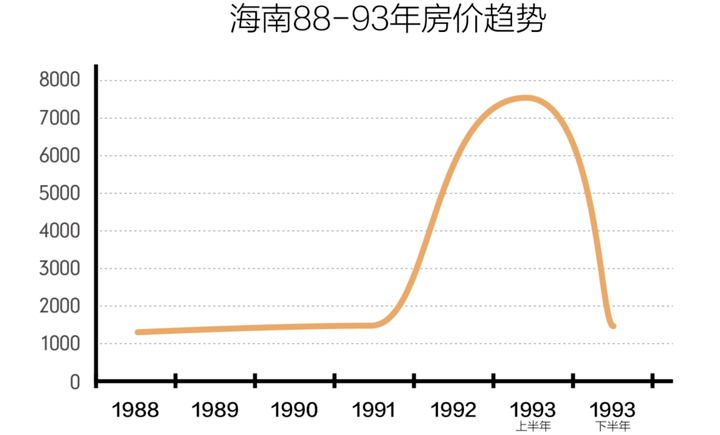

1991 年之前,海南房价一直是平平无奇,91 年之后,3 年 5 倍,并于 93 年达到高峰,为 7500 元/平,要知道上海在 13 年后的 2006 年才涨到这个水平。

这已经不叫夸张了,而是疯狂!

当时的炒房场景有多疯狂呢?

小潘说他刚在 1 楼签了购房合同,刚走到 6 楼,加个价就卖掉了,不敢相信,怕是假的,合同都不敢签。

有个流浪汉,夜里睡在某售楼处门口,早上醒来发现自己莫名其妙成了排队买房的第一个人,当他准备提着几件破衣服离开时,从队伍后头跑出来几个人,提出要购买他的位置……最后流浪者拿着天上掉下来的 7 万块钱,高高兴兴地走了。

冯仑说他亲眼见到一个土豪,付给一个歌手 20 万的小费。

那可是 90 年代啊,普通人忙活一年,收入才几百块,敢这样花钱,一定是钱来得非常容易且多到烫手。

那钱都哪来的呢?

按当时的说法,有两个「70%」:

1)进入海南的资金,70% 投了房地产;

2)投资房地产的资金中,有 70% 来自银行和信托。

在当时,能拿到银行贷款和土地批文的人,大多都是手眼通天的主,他们不光败钱离谱,炒起房来也很没谱。

那会儿有「蓝线图」和「红线图」的说法,蓝线图是还在规划中的,红线图是被有关部门批复的,也就是「计划开发」。

炒家们就盯着红线图炒,一张纸,就能倒手五六家。

冯伦在纪录片中回忆说,泡沫破裂之后,银行去回收抵押资产,问炒家地在哪,炒家说那块地得退潮了才能看到……

房地产过热,问题越来越大:

1) 吸引了大量资金, 迟滞了国家重点建设项目的投资;

2) 长期资金占用太多,短期债务风险暴露;

3) 通货膨胀快速飙升,居民生产、生活成本上升;

4)地方上多头批地, 竞相压价, 致使国有土地资产流失严重;

5)当时亟需赚取外汇,而房地产却在薅自己人羊毛,同时把风险甩给银行。

明斯基时刻越来越近……

坊间传言,潘石屹以五斤桔子和一条烟的代价,看到了规划局的内部资料,发现海南在建地产的人均面积已达 50 平,而当时的北京,人均才 7 平,他发觉风向不对,逃顶了。

但更靠谱的说法,是冯仑从体制内的朋友那里得到了消息——国家即将出台宏观调控政策。

也有人偏偏不信邪,当时的海南首富叫冼笃信,也是炒房发家的,有人通知他,说央行会紧缩银根,让他跑路,他没理会。

果然,1993 年 6 月,央行大举收缩银根,要求各地严格控制信贷总规模、提高存贷利率和国债利率、限期收回违规拆借资金、削减基建投资、清理所有在建项目……

釜底抽薪带来的不是降温,而是大崩盘,海南房价,一夜之间被打回原型,跌掉 85%,脚踝斩。

600w 人口的海南,高峰时期竟然有 2w 家房地产企业,又在一夜之间,悉数倒闭。此后,海南就剩下两种人:追债的和打官司的。

海南名胜,也成了「天涯海角……烂尾楼」。

为了处理这些烂尾楼,中央给予了海南很多优惠政策,如减税、财政补贴等。尽管如此,从 1993 年泡沫破裂,到 2007 年结束处置积压的房产,共花去了整整 14 年的时间,还破产了一家省级国有银行——海南发展银行,以及无数的地方信用社。

所以买了暴雷房企期房的朋友,如果停工烂尾而指望国家兜底的话,也要做好一个长期的准备了。

03

日本的泡沫经济史,太有名了,不能不提,对这段历史不甚了了的小伙伴,可以预习下我在知乎发过的长文——《日本房地产泡沫破灭,对中国有那些启示?》。

简单总结一下:

二战后,日本恢复迅速,非常牛逼,80 年代就成为仅次于美国的世界第二大经济强国;

但由于过度金融化,货币低利率,日本经济产生了严重的泡沫,并于 1988-1990 年达到顶峰。

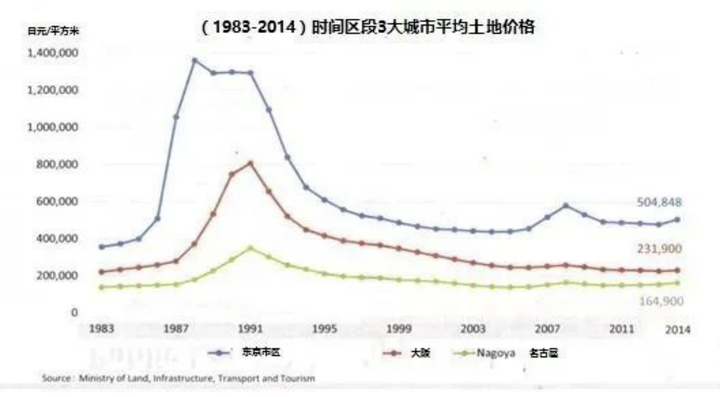

随着后来国际货币收紧,央行加息,泡沫被刺破,股市、楼市相继崩盘,财富损失达 1500 万亿日元,相当于日本 3 年的 GDP 总和。

此后,日本陷入长期通缩和低增长的困境,称为「失去的 30 年」。

为了刺激增长,日本当局长期采取逆周期调节,使得日本政府债台高筑,据 IMF 数据,截至 2020 年 10 月,日本政府债务 GDP 为 266%,是美国的 2 倍。

PS:所谓逆周期调节,就是政府在经济下行的时候,增发货币,以刺激经济增长的行为。

政府撒的币是哪来的呢?

简单讲,是从央行「借」来的,所以撒币越多,政府债务就越高。

日本这段历史虽然已经讲过很多遍,但常看常新,仍有许多新知识点值得探讨,比如很多人都认为,越是大城市,越是核心区,就越抗跌,这似乎也成了一种信仰。

知乎著名唱空大 V——日月老师,尽管复读机式强调「房地产已死」,也忍不住要补上一嘴:一线更坚挺。他认为别的地儿,房价至少腰斩起步,但北上广深这些一线,也就砍个肩膀(跌个 20%-30%)。

虽然我跟他同在空头阵营,但显然逻辑不同,因为日本的例子就告诉我们——大城市,涨得多,跌得也多。

为什么?

因为房产泡沫的本质,就是居民负债高到难以负担。大城市房价高,居民负债水平也高,债务链条崩溃的时候,杠杆越重的地方,栽得就越重:

反倒是二线,杠杆不深,跌幅就相对会小。

三四线,由于人口危机,那些房子将来若能不空置,就算谢天谢地了。

想想看,那些人说大城市房价永远涨的逻辑是什么?人口净流入,对不对?

问题是,人们跑到大城市是去干嘛的?

是去就业的!有就业机会,才会有定居需求。

危机一旦爆发,就业机会急剧减少,大城市就没有人口流入了,反而会因为生活成本上升,导致回流,所以它怎么涨上去的,还会怎么跌下来。

因信贷而涨,就会因为杠杆而跌。

所以一座城市的房价,有没有风险,风险大不大,主要看三个指标:

1)居民负债;

2)房价收入比;

3)财政增速。

居民负债的极限,就是房价上涨的极限;

房价收入比,代表一座城市泡沫的规模,房价收入比越高,泡沫越大;

财政增速,则表示它消化泡沫的能力,肯定是越高越好。

理论上,居民负债高、房价收入比高,财政增速低的城市,风险大,且将来下跌的幅度也大。

大城市有资源集中的优势,房价会最先反弹,这倒是真的,但前提是年轻人有希望,不躺平。

04

但年轻人选择躺平,要好过到处发泄戾气,比如香港目前的问题,细究起来,还是要从 1998 年亚洲金融危机论起。

那场危机是典型的发展中国家被国际金融资本来回收割的例子,但西方学界却创造出一个概念——「中等收入陷阱」,过分强调这些国家的路线错误,弱化跨境资本的贪婪和危害。

提到跨境资本收割亚洲,每个人都能想到金融大鳄索罗斯。

其实索罗斯只是个踩准机会,爬上风口的投机客,没有他,那场危机是不是就能避免呢?

肯定不是!

98 年亚洲金融危机真正的源头,还是日本。

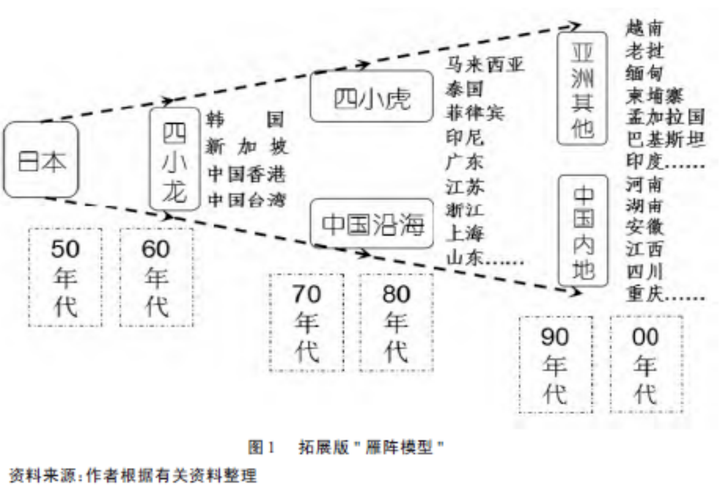

上世纪 70-90 年代,亚洲不少国家都经历了一段经济快速增长的时期,被称为「亚洲奇迹」。当时的制造业转移的路径是:美国➱日本➱四小龙➱四小虎➱中国大陆。

大家的发展模式也基本雷同,都是:强人政治+外向型经济+人口红利+引进外资+大力基建。

由于「四小龙」、「四小虎」的体量都不大,货币体系不够稳,所以他们选择将其货币锚定美元,实行固定汇率制。

简单讲就是美元涨,这些国家的货币也跟着一起涨,美元跌,就一起跌。

汇率虽然稳定了,但也意味着这些国家失去了货币主动权。

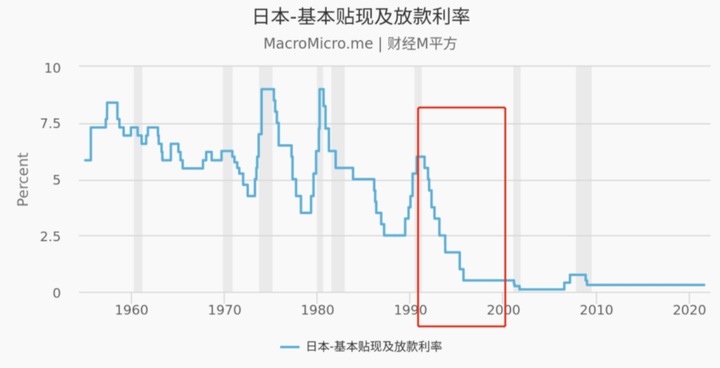

日本经济泡沫破裂之后,日本政府立即实施了宽松的货币政策进行逆周期调节,利率不断下调,从 1991 年的 6%,下降至 1996 年的 0.5%。

日元降息至接近于 0 的水平,意味着投机客能够以极低的成本借到日元,然后投向高回报资产。

哪里的资产回报高?

当时的美元利率大致维持在 5%-6%,也就是说,只要从日本借出日元,再拿到美国贷出去,至少能无风险套利 5 个点,而且当时日元还在贬值,又提供了更大的套利空间。

但真正高收益的地方,在东南亚——发展中国家,利率更高,而且亚洲各国的货币是锚定美元的,简直……ummm,有钱不赚王八蛋,于是日资大量流入东南亚。

1996 年下半年,美元开始升值,东南亚各国的货币也跟着升值,导致各国的外向型经济(出口)受到影响。为了应对经济衰退,东南亚各国都搞起了信贷宽松,开动印钞机撒币。

于是日本「广场协议」之后的一幕,又在亚洲各国重新演绎了一遍:外资流入+ 国内宽松 + 产能过剩。

结果肯定就是资金脱实向虚,房价狂涨,泡沫飞起。

其中,香港的地产泡沫最为典型,因为除了货币原因,他们还搞出了一系列花式炒楼的新玩法,比如臭名昭著的「炒楼花」(预售制),以及「紧缩」土地供应等。

1997 年 8 月,香港房价增速已经是 GDP 增速的 5 倍,泡沫严重。

刺破泡沫的导火索是以索罗斯为代表的国家炒家恶意做空。

幼儿园化一下,做空是什么意思呢?比如,鸡蛋 50/斤的时候,老王觉得太贵了,决定做空,就向养鸡场借了 1 斤,以 50 的价格卖了出去。过几天,果然跌到了 30/斤,这时候他再买回一斤,还给养鸡场,净赚 20。

索罗斯要做空港币,就需要先借到港币,因为他之前已经用相同的套路横扫了泰国、印尼等地,香港当局吸收了前任冤大头的经验,为对抗做空,就提高银行拆解利率,紧缩银根,让索罗斯借不到港币。

但这样的做法,会导致资本市场流动性枯竭,引起股市、楼市快速下跌,随着国际资本大幅撤离,泡沫彻底崩盘。

而索罗斯呢,聪明地同时做空港币和港股,按他自己的话讲,做空港币是声东,做空港股是击西。

到 1998 年,仅仅过了一年,香港房价就腰斩了,成交量大幅萎缩,空置率飙升。

1997-2002 年的 5 年时间,香港房地产和股市一共蒸发掉了约 8 万亿港元。香港的有房中产,平均每人损失 267 万港元,还发生少数高负债「房东」烧炭自杀的悲剧。

舆论则借机攻击董特首的「八万五计划」,香港在资产阶层和地产金融的裹挟之下,走向了紧缩土地供应的极端,以至于到今天,他们有着发达国家的人均收入,平民的居住环境却和穷国一个样,年轻人看不到希望,浑身戾气。

05

人类从历史上学到的唯一教训,就是学不到任何教训。海南的旧事提醒不了当下的国人,就像佛罗里达的往事,提醒不了 2005-2008 年的美国人一样。

提起 2008 年的那波金融危机,很多人都知道,叫次贷危机。

问题来了,什么是次贷?

问题又来了,谁背的房贷风险比较高?

那些收入不稳定的人!

所以这里又有一个反常识的知识点:通常大家的印象是「有钱人真多」,「房价是由富人决定的」,但是你看,临崩盘的时候,导火索却是低收入者。因为他们收入不稳定,最容易受到经济周期波动的影响,一旦经济从增长转入衰退,他们失去工作的几率很大,只能选择断供,或者抛售房产。

进一步的问题是,为什么银行愿意把钱借给收入不稳定的人呢?风控吃屎去了么?

这就要看看吹起泡沫的金融资本怀的是什么心思了。

历史上所有的房产泡沫,无一例外,都是从金融宽松和降息开始的。

2001 年,美国衰神附体祸不单行,先是互联网泡沫破裂,后是 911。

衰退大潮冲击之下,为了刺激经济,美联储连续降了 13 次息,将利率从 2001 年的 6.5% 降低到 2003 年的 1%。同时,小布什雄心勃勃地接着搞「居者有其屋」计划。

换成大家熟悉的说法,就是 「涨价去库存」,或者是「大水漫灌,刺激房地产,拉动经济增长」。

低利率加上政府鼓励,本来不可能借到那么多钱的「边缘贷款者」,也被蛊惑进了炒房市场。

说这话的是一个脱衣舞女郎

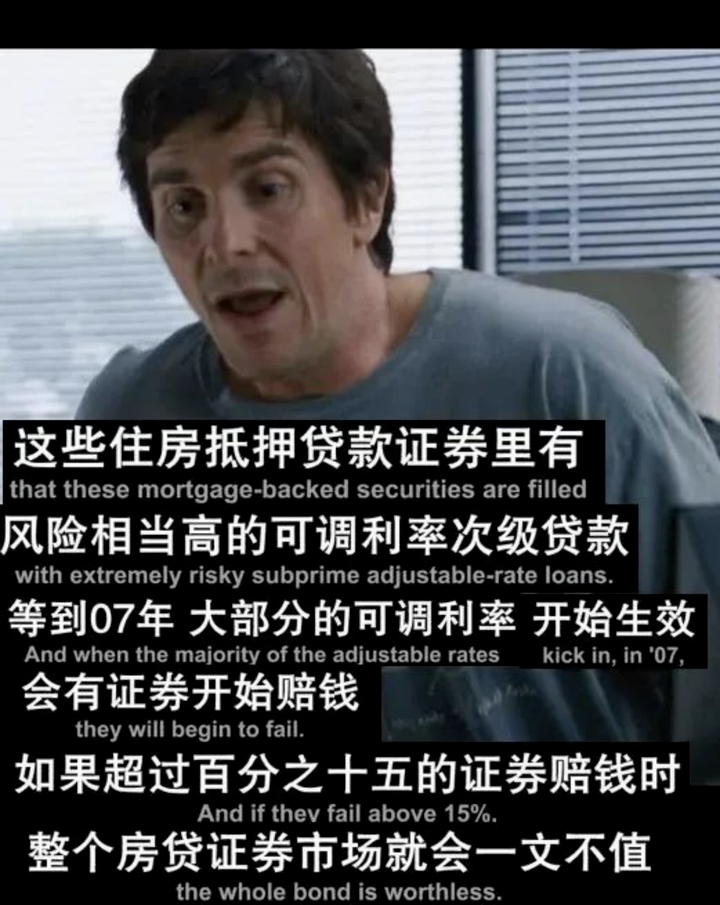

收入不稳定的人想要买房,只能选择私人银行或贷款公司的房贷,这些贷款是浮动利率的,这种房贷就叫次级贷。

美国还有个奇怪的诱导利率,头两年 0 利率,后面慢慢加上来,这就进一步诱使很多收入不稳定的人贷款买房,很像我国前两年流行的首付贷,或首付分期。

一旦美联储开始加息,次级贷断供的风险非常大。

如果说 08 年之前的美国房地产是一颗炸弹的话,次级贷充其量只能算炸弹上的捻子,真正把全世界炸得鸡飞狗跳的,是华尔街的金融精英们依据房地产贷款合同,搞出来的各种金融衍生品。

这些 MBS、CDO、CDS 啥的有多复杂就不重复讲了,反正你永远想象不到,人类的聪明才智,用在「搞钱」这件事上,哪里才是尽头。

果然,美联储从 2004 年 6 月起,连续 17 次调高利率,从 1% 上调至 2006 年的 5.25%。

次级贷最先违约,然后迅速波及整个房贷证券市场……

这场源起于美国房地产的次贷危机,最终引发了全球性的金融危机,不光直接导致了欧洲的债务危机,还间接引爆了阿拉伯世界的社会矛盾,造成了大范围的动荡……

06

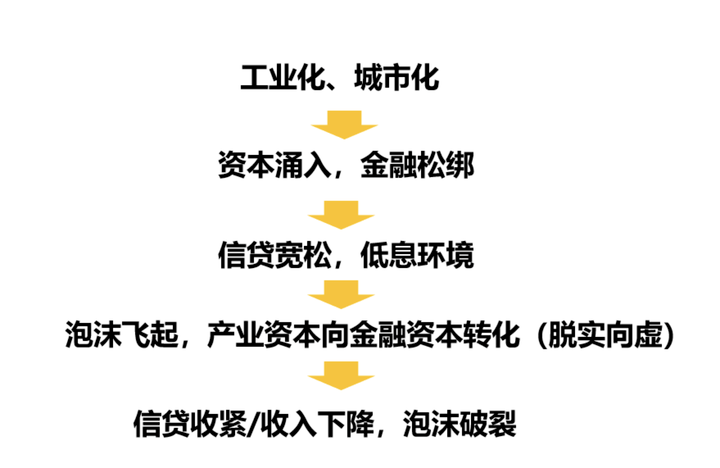

以上,我把历史上值得大家了解的 5 次房产泡沫做了一个简略的串讲。再回头审视一遍那些已经发生过的危机,你会发现,其产生的规律,大体是相同的:

工业化、城市化产生的是真实的住房需求,并不一定就会催生泡沫。说到底,泡沫本质是杠杆。

杠杆越深,泡沫越大,也越脆弱,随便一点风吹草动都会引发崩溃。

而走向崩溃的转折点,在于资金的脱实向虚。

由于房地产是成本之王,房价泡沫会推高生活及生产成本,压缩实体利润,资金的逐利属性决定着它们一定会抽离实体去追逐金融资产,这就会导致失业率上升。

居民收入下降,消费就会下降,又让实体愈发萧条,经济进入衰退的死亡螺旋。

杠杆越来越不平衡,泡沫也越来越脆弱……

所以经济泡沫的破灭是必然,这是资本主义的本质所决定的,他们就是要赚尽最后一颗铜板,不惜连绞死自己的绳子,都会亲手制造出来!

地产不光是成本之王,更是周期之母,严重的房地产危机,不仅会导致银行业的系统性危机,更会演化为社会危机。

每次危机发生之前,人们总倾向于相信这次和以往不同,认为这次是真正的繁荣,以往的教训已经被 100% 吸收。

经济学家卡门 M·莱因哈特和罗格夫写了一本书,叫《这次不一样》,讲的是 800 年的历史长河中,发生过无数次金融危机,每次人们都一厢情愿地认为「这次不一样」,但事实上,每次都有相似相同的地方。

最后留给大家思考的问题是:泡沫危机真的可以软着陆吗?抑或只是选择特定人群的未来作为代价而已。

好了,关于房产泡沫史的科普串讲就到这里,之后,我会再用几篇文章条分缕析地把这些历史逐一拆解,讲一讲那些有趣又有用的知识点,比如泡沫中的金融诈骗,泡沫破裂时接盘侠的后果,以及聪明人是如何火中取栗的,希望大家都能从各自的角度找到危机发生的规律,以便更好地应对未来的冲击。

本篇完。

盐选专栏房不胜防:从房地产到金融危机叶泊枫共 8 节会员专享¥29.90加入书架

赞同 239640 条评论收藏喜欢收起

分享